投資觀點

投資觀點

2023/12/14

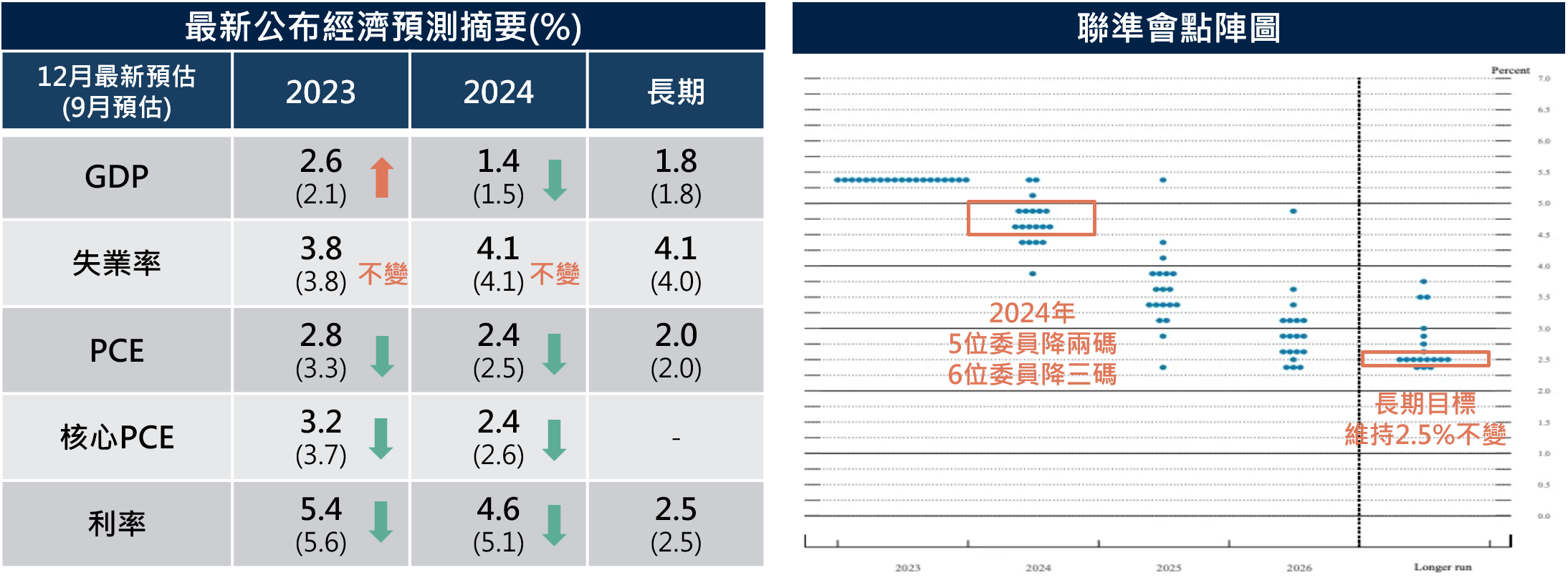

在今年最後一次聯準會會議中,維持現有利率5.25~5.50%區間不變。與此同時,利率點陣圖顯示2024年可望降息3碼,使得股債齊揚,標普500指數上漲1.37%,收在4707.09點,Nasdaq指數上漲1.38%,收在14733.96點,道瓊指數則更是站上37000點;而美國十年期公債殖利率則持續下滑來到4.02%位置。

我們認為,這次市場對FOMC「鴿」聲嘹亮的解讀有兩個主要原因。首先,這次聲明與11月最大的不同,在於特別提到通膨雖居高不下,然「過去一年來的通膨已經有所緩和」,顯示聯準會過去一年多的升息政策已發揮到效果。聯準會主席鮑爾也表示,相信政策利率已經達到或接近高峰,對通往2%通膨目標有信心。

其次,最新利率點陣圖顯示聯準會預計明年將降息三碼,降息幅度超出先前9月的降息兩碼預期。不過,FOMC委員中仍有5位認為明年僅需降息兩碼,因此勢必要再觀察更多就業與通膨數據,雖然市場已提高對明年三月開始降息的預期,但現在針對明年降息的時間點及幅度就立刻下結論仍為時尚早。

在經濟方面,會議聲明提到經濟活動成長從第三季的強勁步伐放緩,就業成長自今年以來已緩和但依舊強勁,而失業率也維持在低位,過去一年的通膨雖高,但美國的銀行體系依然穩固且具有韌性。另外,下調2024年個人消費支出(PCE)通膨預期至2.4%,美國GDP成長預期下調至1.4%,失業率預期下調至 4.1%。

Fed主席鮑爾記者會上提到,抗通膨之戰尚未結束,FOMC討論了降息時間點的話題,對於寬鬆的討論才剛開始。我們認為,2024年經濟將呈現軟著陸的溫和成長,這次聯準會貨幣政策的態度開始轉向,美國十年期公債殖利率下滑至4%關卡,股債資產將受激勵,耶誕老人行情將延續。

資料來源:(圖左)FOMC,箭頭方向為與9月相比。(圖右)FOMC;保德信投信整理,2023/12/13。

根據12/13最新的通膨數據顯示,美國11月CPI年增3.1%,符合市場預期;其中住房/租金通膨的放緩更趨明顯,像是住房通膨年增6.51%、租金漲幅報6.87%,皆為2022年8月以來的最低水準。另外,核心CPI則年增4.0%,符合市場預期且與前值持平。

我們認為通膨有持續趨緩,但是未見更大幅度的下降,接下來2024年因為基期效應遞減下,後續通膨數據要能再大幅「有感」下滑可能性不高,因此要在明年第一季就立刻降息的看法仍需再觀察,尤其在就業市場強勁之下,通膨是否有「黏著性」值得密切關注。

自11月以來股市與債市表現凌厲,本週標普五百指數與Nasdaq指數已紛紛突破今年高點,甚至有挑戰歷史高點的態勢,最主要還是反映明年降息的預期,目前市場氛圍有利年底前的行情走勢。

我們認為,全球企業獲利成長預計今年落底,美國企業明年將有10-12%的盈餘獲利成長。接下來進入到一月份,就需要觀察企業財報表現及財測能否持續上修,將是後續能否持續走高的關鍵!

以投資主軸來看,IMF預期美國明年經濟成長GDP將達1.5%,就業市場數據表現溫和,因此目前投資主軸為「股債兼備」,投資的區域仍以美國優先,並掌握美國的收益優勢!

股市方面,我們相對看好美股和日股的表現,而歐股的製造業正在築底,預期明年企業獲利回歸常態。新興市場則看好台股,因為電子業庫存已落底,外資同步回流股市,進一步上調指數區間;中國股市則由於房市低迷、通縮隱憂、以及投資信心不足,使得仍需靜待時間築底。

債市方面,我們相對看好非投資等級債與新興企業債,因為企業獲利及正面的市場情緒有利於風險性資產的表現;另外,高評等的投資等級債維持中性觀點,亦相當適合作為核心部位資產。

2023年終感恩0手續費優惠

| 優惠基金 | 優惠手續費 | 優惠期間 |

|---|---|---|

|

保德信投信系列基金 |

單筆申購 0% |

2023/12/1(五) ~ 2023/12/29(五) |

PGIMSITE20231275