投資觀點

投資觀點

2023/01/18

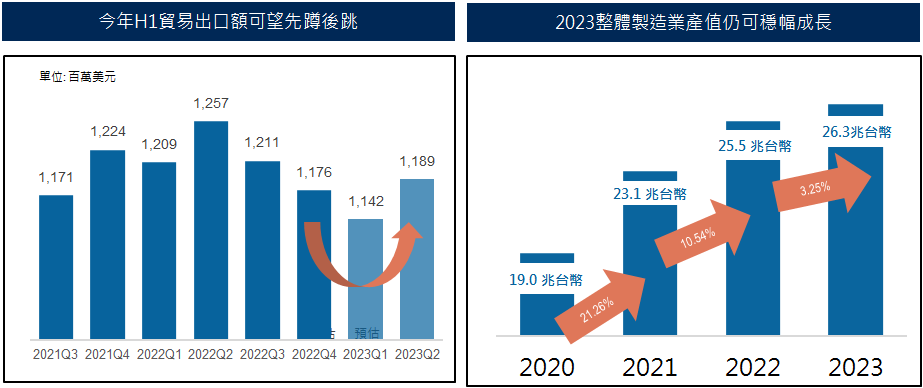

在整體貿易與製造業產值方面,主計處預估2023第1季貿易出口總額將呈現第三季下滑後,於第2季重返擴漲軌道,儘管所面臨高通膨及升息壓力,使經濟更趨疲弱的全球經濟環境直接影響我國製造業產能表現,然而在5G、高效能運算、車用電子等新興科技應用與消費電子新品接續推出的有基支撐之下,預期2023年全年製造業產值仍以3.25%的增速穩幅成長。

產業面而言,晶圓代工龍頭台積電法說會宣布去年第4季毛利率再攀升至62.2%,全年獲利突破1兆台幣至1兆165億台幣,年增幅70.4%,就營收結構而言,5奈米與7奈米的先進製程占總營收比例達54%,就終端需求而言,HPC營收占比高達42%,其次則為智慧型手機38%,顯示先進製程晶片受惠於高效能運算與高階智慧型手機的需求推升,持續平衡部份產能受庫存調整的影響,我們預期待庫存去化於第2季落底後,下半年庫存回補動能將有機會回溫。

資料來源:左圖:主計處,2022/12 , 保德信投信整理;右圖:工研院,2022/11 , 保德信投信整理。

注意:本資料所示之指數系為說明或舉例之目的,並非推薦投資,且未必為保德信投信所管理基金之對比指數或持有之部位。

就傳產而言,雖然預期今年全球經濟動能將呈現不溫不火的態勢,多數成熟國家GDP年增幅將介於0-1.0%,然而預期中國解封與東南亞等國家經濟回升帶來的需求刺激,將有機會帶動食品、觀光、生技與金融產業的表現,我們認為傳產股將有機會平衡電子產業反應經濟落底於庫存去化的壓力。

隨著全球PMI下行趨勢有機會於第1季末逐步回升,預期台股指數將進入區間盤整格局;就基金持股策略而言,在當下需求強弱分歧的環境下,我們持續看好網通、資料中心、高效能運算與電動車相關需求持續升溫的趨勢,並於股市打底期間伺機切入受需求面強勁支撐的電子個股,此外目前台股本益比已接近金融風暴低點且台股殖利率較主要經濟體仍具吸引力,加上今年升息將進入尾聲,台股未來股價潛力將值得期待。

PGIMSITE20230185